Чуть более месяца осталось для того, чтобы использовать своё право на выбор накопительной пенсии. Тем не менее большинство ставропольцев до сих пор не понимают, что происходит, и не знают, что нужно сделать.

Чему верить?

Между тем пенсионный ажиотаж в крае нарастает.

«К нам на работу пришли консультанты из негосударственного фонда, - рассказывает Ирина Владимирова, педагог. – Рассказали, что если мы сделаем выбор в пользу накопительной пенсии и переведём деньги в их компанию, сумма благодаря инвестициям значительно увеличится к моменту выхода на заслуженный отдых. Потом раздали договоры с реквизитами, я уже собиралась заполнить их и отправить им по электронной почте, но посмотрела в Интернете, что за компания, оказалось, она банкрот».

Владимир Павлов по объявлению пришёл устраиваться на работу, ему предложили сначала заполнить договор о переводе своих пенсионных накоплений в некий негосударственный пенсионный фонд. Договор заполнил, заявление написал, а вот на работу псевдоработодатели так и не приняли.

А вот бухгалтер одного из ставропольских предприятий, человек, профессия которого обязывает разбираться в вопросах финансовых, как раз наоборот, сама бегала за управляющей компанией, которой хотела доверить свою накопительную пенсию.

« Я бы хотела управлять своими накоплениями, удачно их куда-то вложить. Выбрала компанию, которая мне понравилась, но там сказали, что им это не интересно, - жалуется Виктория Львова. – А вообще, совершенно не понятно, как действовать, как не ошибиться с выбором, если в пенсионной сфере стабильны только реформы!? Только за последние пять лет несколько раз менялись порядок и сумма пенсионных отчислений! Вот и впадают люди в панику, не зная, кому верить, кому нет».

Что выбрать?

О чём идёт речь, мы попытались разобраться с помощью сотрудников Отделения Пенсионного фонда России по Ставропольскому краю.

У тех, кто родился до 1967 года, проблем нет. Государство само за них всё решило. А вот для тех, кто моложе - пенсия стала головной болью.

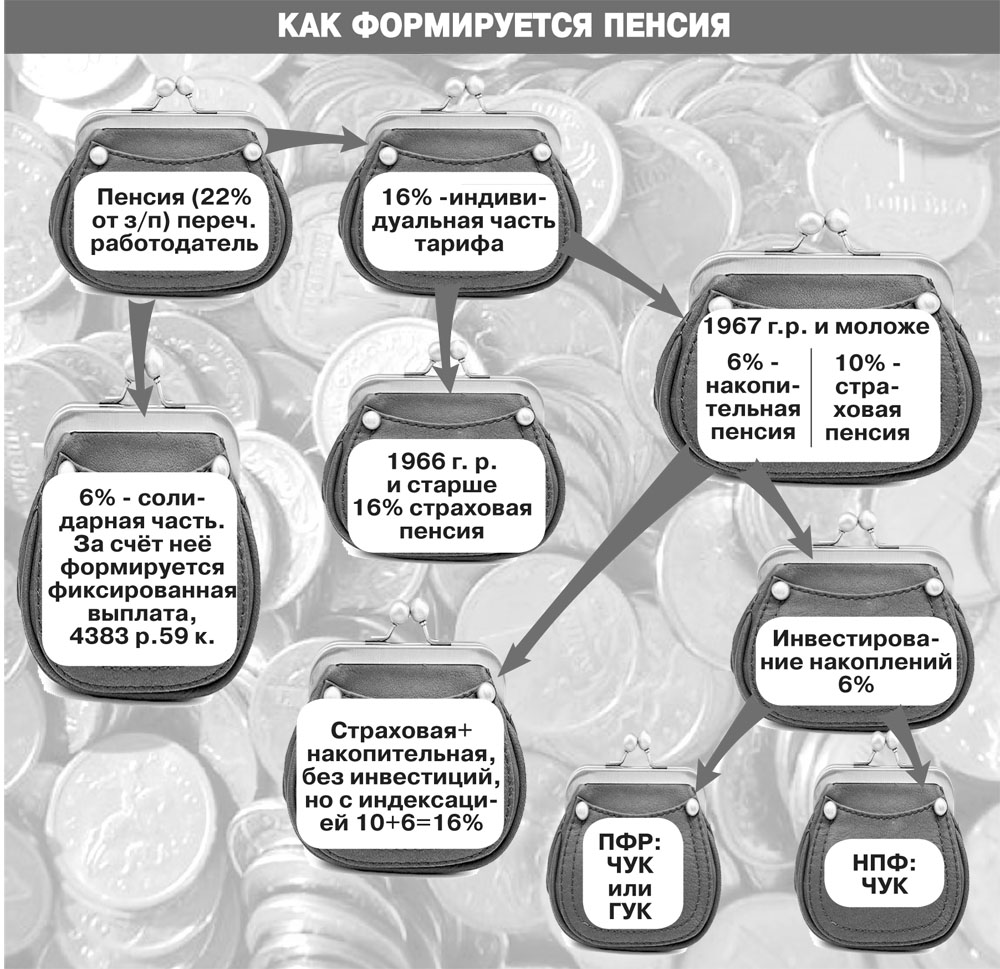

Грубо говоря, пенсионные отчисления делятся на солидарную часть (6%) - это фиксированная сумма, ежегодно индексируется государством, и индивидуальная части тарифа – 16%. Которая в свою очередь делится на страховую пенсию – зависит от величины зарплаты и ежегодно индексируется государством. Накопительная пенсия – также зависит от величины заработной платы, но не индексируется государством, а увеличить её размеры может только сам будущий пенсионер, инвестируя в управляющие компании или негосударственные пенсионные фонды. Чем больше будет доход, тем выше пенсия.

Инвестировать можно через Пенсионный фонд (ПФР) или негосударственный пенсионный фонд (НПФ). Однако сами фонды деньги не берут, а заключают договоры доверительного управления с управляющими компаниями, которые непосредственно работают на рынке, вкладывая наши средства в разрешённые активы. Активы растут в цене или падают, получается либо доход, либо убыток. Есть частные управляющие компании (ЧУК), их более 30, они могут работать как с ПФР, так и с НПФ. А есть государственная управляющая компания (ГУК), работающая только с ПФР, по постановлению правительства эту функцию выполняет Внешэкономбанк.

От полученного дохода управляющая компания берёт себе 10%, НПФ «отщипывает» ещё 15%. Но негосударственный пенсионный фонд заключает договоры с несколькими компаниями и сам распределяет деньги между ними, значит, риск потерять деньги меньше. А в ПФР результат зависит от одной управляющей компании.

В начале пенсионной реформы число НПФ превышало сотню. Но закон ужесточили, и количество фондов сократилось до 33. Обязательными для них стали: их акционирование, соблюдение требований закона и вступление в систему гарантирования сохранности средств пенсионных накоплений. То есть уплата взносов в Агентство по страхованию вкладов, чтобы в случае банкротства компании пенсионер мог получить хотя бы номинальную сумму перечислений, без дохода, на который рассчитывал.

Зачем рисковать?

Что требуется сегодня? Надо определиться, какой будет пенсия – либо накопительная со страховой по отдельности, либо вы откажитесь от накопительной, но в пользу страховой.

Как действовать в первом случае? Если есть желание сохранить накопительную пенсию в ПФР, нужно выбрать на сайте фонда управляющую компанию и подать заявление. Сделать это можно при личном обращении в территориальные органы ПФР или в МФЦ, можно отправить нотариально заверенное заявление по почте, или в электронном виде через портал госуслуг. Если выбираете НПФ, то к заявлению понадобится ещё и договор с ним.

Теперь рассмотрим второй вариант. Отказ от формирования накопительной пенсии. Это произойдёт автоматически у тех людей, которые никогда не делали свой выбор, и если до 31 декабря этого года в пенсионный фонд не поступит никакого заявления. При этом уже накопленные деньги не исчезнут, а будут выплачены в полном объёме при выходе на пенсию, а вновь уплаченные работодателем взносы будут учтены в страховой пенсии.

Сегодня в крае - более миллиона работающих людей, у которых формируется накопительная пенсия, при этом только 200 тысяч официально приняли решение. Деньги «молчунов» будут во Внешэкономбанке в расширенном инвестиционном портфеле.

Следует учесть, что накопительная пенсия после смерти человека выплачивается его правопреемникам, а страховая пенсия - уходит в резерв ПФР.

Те, кто выберет сейчас накопительную пенсию, своё решение могут пересмотреть и изменить в любое время. Во втором случае это невозможно.

На заметку

При выборе негосударственного пенсионного фонда или управляющей компании необходимо учесть:

- Доходность за несколько лет.

- Наличие лицензии.

- Объём собственных средств.

- Объём средств в управлении (собственных средств может быть миллиард, а в управлении лишь несколько тысяч).

- Информацию об акционерах.

Внимание! Ни в коем случае не покупайтесь на название НПФ или компании («Космостехнологии» могут не иметь никакого отношения ни к космосу, ни к технологиям) и не верьте гарантиям высокой доходности (гарантировать прибыль нельзя, она зависит от многих факторов, в том числе и от состояния мирового финансового рынка).

Как определяется размер страховой пенсии?

Как определяется размер страховой пенсии?  В Северной Осетии задержали грабителей, похитивших пенсионные деньги

В Северной Осетии задержали грабителей, похитивших пенсионные деньги  На Ставрополье несвоевременно назначали пенсии воспитанникам детских домов

На Ставрополье несвоевременно назначали пенсии воспитанникам детских домов  Есть ли жизнь на пенсии? Пожилые ставропольцы учатся, трудятся и… женятся

Есть ли жизнь на пенсии? Пожилые ставропольцы учатся, трудятся и… женятся